法人・個人事業主のお客さま

弊所では、

法人や個人事業主のお客さまに向けた様々なサポート

を承っております。

会社設立に関する総合的なサポートから法人税税務顧問、相続税対策、確定申告サポートまで幅広く対応

いたしております。

お客さまと二人三脚で、大切な資産や会社をお守り

いたします。

法人税税務顧問

企業経営を共に担うパートナーとして、大小様々な課題やニーズを把握した上で 各専門家と連携 し、課題解決へと導きます。 税務に関してのご相談 から、 税務申告書作成・税務代理、決算業務支援まで一括 しておまかせ頂くことができます。 事業拡大への対応 や、事業承継に付随するお悩みにもお応えいたします。 新規事業への参入や、子会社や関連会社の設立 をお考えの方のサポート業務も行っております。

確定申告

煩雑な確定申告をストレスなく、ミスなく終えたい

お客さまのために

シンプルでスピーディな代行サービス

を承っております。

不動産の賃貸や個人事業を行っている方、金融投資を行っている方、外貨や暗号資産(仮想通貨)取引、副業のある方

もお気兼ねなくご相談ください。税務に関するアドバイスも、ワンストップで対応いたします。

節税に関するお悩みや、電子申告(e-tax)での申告が難しくて分からない

という方も、まずはお気軽に弊所にご相談ください。

給与計算

従業員が増えると業務も多くなるものです。その中でも、 給与計算 に関しては 個別の対応が必要 な場合も多く、非常に手間と時間がかかります。 給与計算業務をアウトソーシング することで、 業務の効率化を図る ことができます。多岐に渡る給与計算業務も、まとめて弊所におまかせください。 年末調整や、扶養控除などのお手続き も一括で承ります。

決算・節税サポート

毎年、決算の時期になると 業務の負担が増えて大変 だとお感じではありませんか?弊所では、 決算業務のアウトソーシング を承っております。「毎日の会計処理業務はできるけど、決算処理や法人税申告書作成は難しいので、そこだけ税理士にお願いしたい!」というお声にもお応えして、 決算業務のみのご依頼にも対応 いたしております。長年の経験と実績を生かし、 節税対策もサポート いたします。おまかせください。

会社設立サポート

会社の設立に付随する、様々な税務関係書類やお手続き をいたします。他にも、 個人事業からの法人化・子会社設立のご相談

も大歓迎です。 設立に関する知識がなくて不安・すべておまかせしたい、 というご希望も承っております。

また設立後の経理フォロー も一貫して承っております。

弊所は、

税金にまつわる様々なお悩み

に幅広くお応えいたしております。

従来の

所得税や法人税・相続税

などの税関連のサポートだけでなく、

会社運営に関わる監査・税務

に関するサポートサービスのご提供をすることができます。お客さまと

二人三脚で+αで企業の成長

をしっかりとご支援いたします。

インボイス制度について

2023年10月1日から、インボイス制度(適格請求書等保存方式)が導入

されます。

制度の開始に伴い、弊所にも 多くのお問い合わせ を頂いております。こちらではインボイス制度についてご案内いたします。

インボイス制度とは、

「適格請求書(=インボイス)」

を用いることで、

消費税の仕入税額控除を受けることができる制度

のこと指します。

そもそもインボイスとは、売手から買手に対し、

正確な消費税額や適用税率

などを伝えるための手段です。

具体的には、

現行の請求書(区分記載請求書)に、一定の記載事項

を追加したものになります。

インボイス制度の導入の背景には、2019年10月1日に一部法改正が行われた 消費税法および地方税法が関係しています。この法改正により、消費税自体は10% に引き上げられましたが、飲食料品や新聞などは変わらず 8%の税 が適用される 軽減税率が導入 されたため、現在日本では 10%と8%の二つの税率が混在 しています。

これまでの請求書には10%と8%の消費税を 区別して記載する決まりがなかった ため、「仕入れた品物の税率は8%だったが、あえて10%で計上し不当な利益を得る」といった 不正が発生しやすい状況 にありました。このような 混在する税率を使った不正 や、経理上での ミスを防止する目的 でインボイス制度は制定されました。

制度自体は、

2023年10月1日から開始

になります。制度開始日から登録を受けるには、

2023年9月30日

までに

税務署へ登録申請書を提出

しなくてはなりません。この登録処理には、ある程度の時間を要する可能性がありますので、登録番号の取得などは予め

前もって手続きを行う

ことをおすすめいたしております。登録申請書自体は2021年10月から受付が始まっています。

制度スタートと共に

企業・個人事業主、フリーランスとして働く人まで、多くの人に影響を与える

ことが懸念されているため、

激変緩和を目的に2029年9月30日までは経過措置

も設けられています。

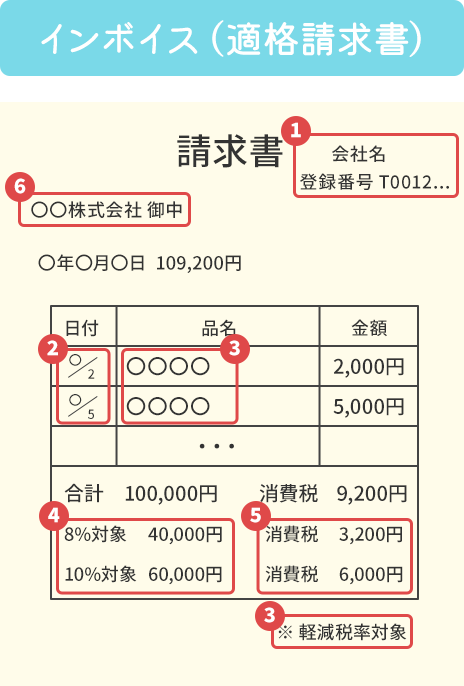

これまで使用されてきた請求書(区分記載請求書)の記載事項は

請求書の発行事業者の氏名または名称

取引年月日

取引の内容(軽減対象税率の対象品目である旨)

税率ごとに区分、合計した対価額

書類の交付を受ける事業者の氏名または名称

でしたが、インボイスには上記に加え

適格請求書発行事業者の登録番号

適用税率

消費税額といった3点の新たな記載事項が必要となります。

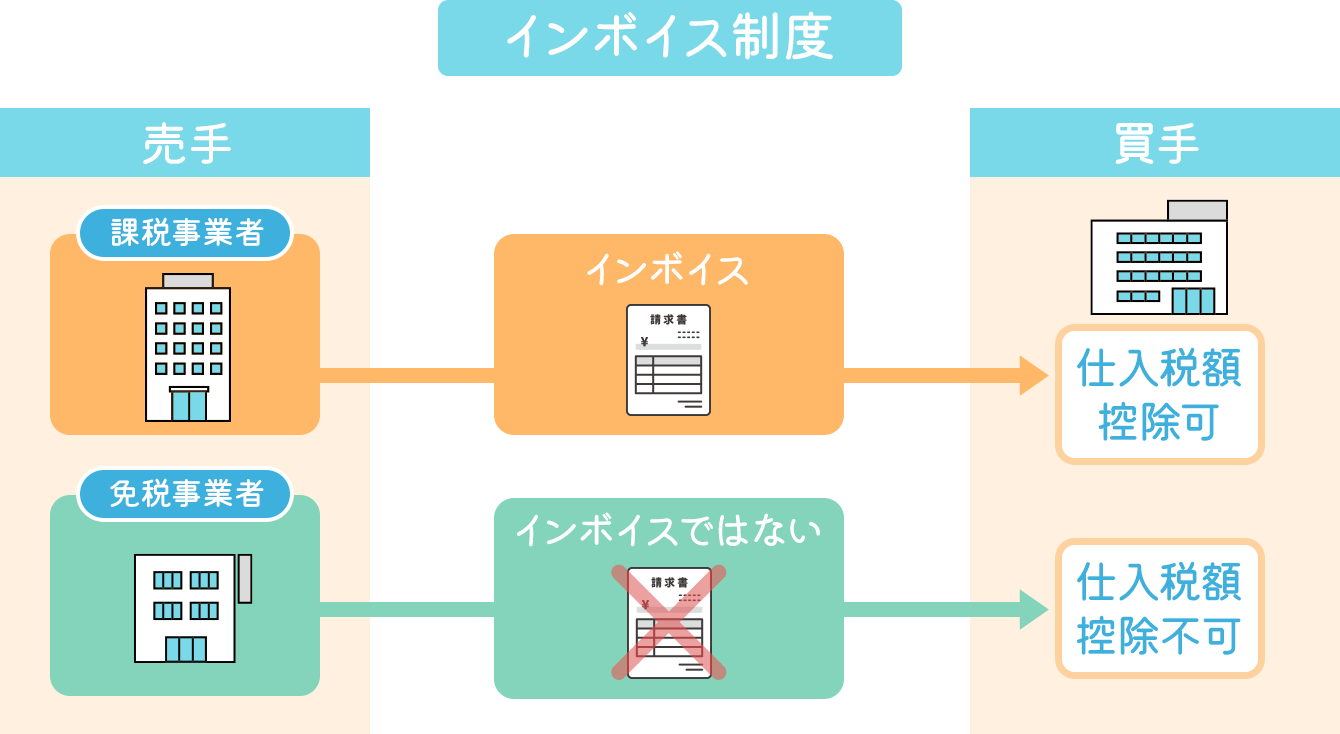

仕入税額控除には、

インボイスが必要

になります。取引時にこの請求書を発行できるのは、税務署長に登録申請後に受理された、

「適格請求書発行事業者」のみ

となります。「適格請求書発行事業者」登録を行うには、原則その個人事業者・法人が

消費税の「課税事業者」

である必要があります。そのため、年度の

課税売上高が1,000万円以下

である等の理由で個人事業主や法人が

免税事業者

になっている場合、この適格請求書発行事業者になるには、

事前に「消費税課税事業者選択届出書」を所轄の税務署長に提出

し、課税事業者にならなくてはなりません。また、売手は、課税事業者の買手の求めに応じて、

インボイスの交付

と共に、その

写しを保存

しておかなくてはいけません。一方で、買手は交付された

インボイスを保存

しておくことで、

仕入税額控除を受けることが可能

となります。

インボイスがなくても、仕入額控除を受けられる例外ケースがあります。

制度導入後は、仕入税額控除を受けるためにインボイスが必要となり、従来の区分記載請求書やレシートでは控除が受けられなくなります。しかし、請求書の発行が困難な場合、適格請求書がなくても仕入税額控除の対象となります。

主に以下のケースです。

・3万円未満の乗車券

・ポスト投函による郵便サービス

・従業員が受ける日当や宿泊費

・宅地建物取引業者などが適格請求書発行事業者以外から購入する建物

・適格請求書発行事業者以外から購入する再生資源・再生部品 など

インボイス制度の導入でお困りでしたら、ぜひ弊所にご相談ください

インボイス制度の導入により、領収書や請求書を受け取る買手側にも、

インボイスの確認

や

経費申請した領収書の確認

作業など、これまでには発生しなかった

処理と手間も増える

ことになります。

経過措置期間は、移行中の企業との取引も発生

することもあるため、

記帳も複雑になりやすい 点にも注意が必要です。

弊所では、インボイス制度についても

スタッフが精通

し、お客さまごとの

細やかなサポートサービス

を可能としております。新たな制度で

業務の負担が増えて困る

、といったことになる前に、ぜひ弊所にご相談ください。

個人のお客さま

弊所では、

個人のお客さまのご相談

にも対応いたしております。

近年は、

終活がブーム

となっており、

自分がいなくなった後

のことも含めてお考えになりたいという方も増えております。

不動産などの売却

から、

資産の分与・相続

に関してなど、様々なご相談を承ります。

税金の専門家がより良いご提案をいたします。

初回のご相談は30分無料

で承っておりますので、ぜひご活用ください。

不動産売却

不動産の買換え

や、

ご自宅の売却

を行った際には、

税制上の特例の適用

を検討する必要があります。また、

不動産を譲渡したという場合には、

譲渡収入金額-(取得費+譲渡費用)=譲渡所得金額

として所得の計算を行います。譲渡所得の金額を計算するうえで、

特別控除を受けられるケース

もあります。

弊所には、税に関するエキスパートが在籍しておりますので、お客さまが受けられる

最適な税制上の特例

をご案内することが可能です。

「建物を法人に売却し、不動産所有型法人を設立したいと考えている」

「不動産そのものの売却に困っている」

「買替え不動産の購入資金について悩んでいる」

といったご希望やお悩みをお持ちでしたら、ぜひご相談ください。

相続税申告・贈与税申告

「相続税申告」の書類作成・確認

をはじめ、

土地評価や名義預金の申告や相続税の節税に関するアドバイス

など、相続に関する業務ならびに、

「贈与税申告」に関する業務

も承っております。

生前贈与による相続税対策や、事業承継での争族・相続税対策

についてのご相談にも対応いたしております。

後継者争いや争族トラブルにも発展しかねない相続や贈与に関するご不安やお悩み

は、早めの対策がおすすめです。

円満な相続の実現

をお手伝いいたします。

相続サポート

「相続」は、

遺産を受ける

場合と、自分が

遺産を渡す

場合の、2つの相続があります。

どちらもある日突然訪れるものですが、

事前に準備できること

も多くあります。弊所では、相続サポートとして、

相続を受ける側・渡す側どちらのご支援

も承っております。相続税が発生した時のことを見据えて納税に困らないようにあらかじめ対策を立てておく

納税資金対策も相続税の対策として有効

です。弊所では、生前にできる相続対策の他にも、今現在

相続について悩んでいる方へのサポート

や、お手続きに関するお手伝いも承っております。また遺言書に関するご相談・サポートも承っております。税金にまつわるプロフェッショナルならではの、きめ細やかなサービスをお約束いたします。

相続税対策

これまで築いてきた財産や、先代から引き継いで守ってきた大切なご資産も、いずれは 相続という形で次の世代へ承継 することになります。その際に、 円満な財産承継 ができるよう、遺言書の作成をお望みになる方が増えております。 スムーズに財産を承継したい 方や、 相続人以外に遺贈したい 方などは 遺言書の作成がおすすめ です。弊所では、 遺言書作成のご相談等 お客さまの想いを実現するためのサポートをいたしております。

節税対策

税金に関する法律は改正も多く、その一つひとつを正確に把握することはとても大変です。

特に、近年では

配偶者控除や児童手当

についても変更や変更に関する議題が扱われたりと、何かと目まぐるしい変化が生じています。

節税に関しても、

何年も同じ対策

を取っていては、最新の対策とは言えず

知らず知らずのうちに損をしている

人も少なくありません。

もっと

上手に節税

したい、

払わなくても良い税金を払っている

可能性があるかもしれない、とお思いでしたら、ぜひお気軽に弊所にご相談ください。初回のご相談は30分無料で承っております。

お問い合わせ

お問い合わせ受付時間:平日9時~17時

定休日:土・日・祝日